Auf der Suche nach einem Minikredit oder Kleinkredit? Mit vielen Jahren Erfahrung im Finanzgeschäft informieren wir über die besten Anbieter und darüber, worauf man bei Mini- und Kleinkrediten achten sollte.

- Vor- und Nachteile auf einen Blick

- Kredit ohne Schufa möglich

- Die besten Vorteile hervorgehoben

- Günstigste Zinsen & Schnellste Auszahlung

- Teils ohne Schufa Abfrage

Finden Sie auf einen Blick den Minikredit oder Kleinkredit, der perfekt auf Ihre Bedürfnisse passt.

Kredit | Kredithöhe & Zinsen | Vor- & Nachteile |

|---|---|---|

199€ Kredit 0% Zinsen für Neukunden sonst 7,95% effektiver Jahreszins Auszahlung: 1-2 Werktage |

|

|

50€ - 1.500€ (3.000€ ab 2. Kredit) 10.36% effektiver Jahreszins Auszahlung: 2-4 Werktage |

|

|

100€ - 3.000€ 14,82% effektiver Jahreszins Auszahlung: 2-4 Werktage |

|

|

3.000€ - 80.000€ durchschnittlich 7,9% effektiver Jahreszins Auszahlung: 2-4 Werktage |

|

Einschätzung der Redaktion

Mini- und Kleinkredite unterscheiden sich grundsätzlich nicht von regulären Ratenkrediten, allerdings sind sie oft leichter und schneller zu bekommen, da es sich um kleinere Summen handelt. Damit eignen sie sich vor allem, wenn relativ schnell und einfach eine kleine Geldsumme her muss, um Geldmangel zu überbrücken. Dadurch sind Minikredite und Kleinkredite auch eine gute Alternative zum Dispokredit, der fast immer deutlich teurer ist.

Mini- und Kleinkredite unterscheiden sich grundsätzlich nicht von regulären Ratenkrediten, allerdings sind sie oft leichter und schneller zu bekommen, da es sich um kleinere Summen handelt. Damit eignen sie sich vor allem, wenn relativ schnell und einfach eine kleine Geldsumme her muss, um Geldmangel zu überbrücken. Dadurch sind Minikredite und Kleinkredite auch eine gute Alternative zum Dispokredit, der fast immer deutlich teurer ist.

Bei Minikrediten startet die Kreditsumme oft schon unter 500 Euro und von Kleinkrediten spricht man bei Summen zwischen 3.000 und 5.000 Euro.

Wie bei allen Krediten sollten Sie sich zunächst einen Überblick über Ihre Finanzen verschaffen.

Anschließend kann ein Beratungsgespräch bei der Bank sinnvoll sein. Bei kleinen Krediten ist das allerdings nicht unbedingt nötig, hier können auch Vergleichsportale im Netz helfen.

Minikredit ohne Schufa?

Hier muss man ganz klar sagen: Nein. Es gibt in Deutschland faktisch keine Anbieter, die einen Kredit vergeben, ohne eine Schufa Auskunft einzuholen. Denn in Deutschland sind Banken und Kreditgeber rechtlich verpflichtet, sich vor einer Kreditvergabe ein Bild von der Finanziellen Situation der Kunden zu machen.

Im Minikredit Vergleich von Bild.de ist zum Beispiel zu lesen:

„Trotzdem gibt es Kreditgeber, von welchen man einen Minikredit ohne Schufa-Auskunft bekommen kann.“

In unseren Augen handelt es sich dabei um Irreführung, da hier vermittelt wird, Anbieter würden auf die Schufa Auskunft verzichten. Tatsächlich geht es aber nur darum, dass die Angebotsanfrage nicht an die Schufa vermittelt wird. Dass also nicht übermittelt wird, dass Sie sich nach einem Kredit erkundigt haben.

Bevor ein tatsächlicher Vertrag über einen Kredit zustande kommt, wird jeder der aufgeführten Anbieter auf jeden Fall eine Schufa Auskunft einholen.

Aber: Da es sich bei Minikrediten und Kleinkrediten um geringe Summen mit kurzer Laufzeit handelt, ist ein negativer Schufa Eintrag häufig weniger ausschlaggebend, als bei größeren Summen.

Voraussetzungen und Ausschlusskriterien beim Kreditabschluss

Obwohl Klein- und Minikredite wie gesagt leichter zu erhalten sind, als größere Summen etwa bei der Sparkasse, gibt es natürlich auch hier einige Grundvoraussetzungen für den Kreditabschluss.

Diese Kriterien müssen erfüllt sein:

- Volljährigkeit

- Wohnsitz in Deutschland

- Ausreichende Bonität (Variabel, unterscheidet sich zwischen Anbietern)

- Unter Umständen Einkommensnachweis

- Sicherheiten können helfen

Das sind die Ausschlusskriterien:

- Sehr schlechter Schufa-Score (Anbieterabhängig)

- Laufendes Privatinsolvenz Verfahren

- Laufender Antrag oder erfolgte Abgabe einer Eidesstattlichen Versicherung

- Ausstehender Haftbefehl

- Anstehende Lohnpfändung durch einen gerichtlichen Pfändungsbeschluss

Was sind Mini- und Kleinkredite?

Minikredit

Bei einem Minikredit handelt es sich im Grunde um ein gewöhnliches Darlehen, allerdings mit einer deutlich geringeren Summe als der durchschnittliche Ratenkredit. Die Kreditsummen fangen hier schon bei unter 500 Euro an.

Der wichtigste Unterschied in Bezug auf andere Kredite ist, dass ein Minikredit sofort ausgezahlt werden kann – zumindest ist das in vielen Fällen so – da bei der kleinen Summe der bürokratische Aufwand sehr viel geringer ausfällt. So ist es oft möglich, dass von der Antragstellung bis zur Auszahlung auf’s Konto nur einige Stunden vergehen. Das ist gut, wenn Sie schnell an Geld kommen müssen.

Für die schnelle Auszahlung bezahlt man dafür normalerweise mit einem etwas höheren Jahreszins, als bei anderen Kreditarten.

Ein Minikredit 500 mit einer Laufzeit von 30 Tagen wird hier zum Beispiel zu einem Sollzins von 7,95% angeboten, wodurch ein Gesamtbetrag von 503,31 Euro zustande kommt, den man zurückzahlen muss.

Kleinkredit

Der hauptsächliche Unterschied von diesen beiden Kreditformen ist, dass die Summe bei einem Kleinkredit schon deutlich höher ausfallen kann.

Ein Kleinkredit ist meist zwischen 3.000 und 5.000 Euro angesetzt. Dementsprechend sind auch längere Laufzeiten möglich.

Vorteile bei Minikrediten und Kleinkrediten

- Schnell zu beantragen, wenig Papierkram

- Weniger schwer zu bekommen als größere Kredite

- Meist günstiger als ein Dispokredit

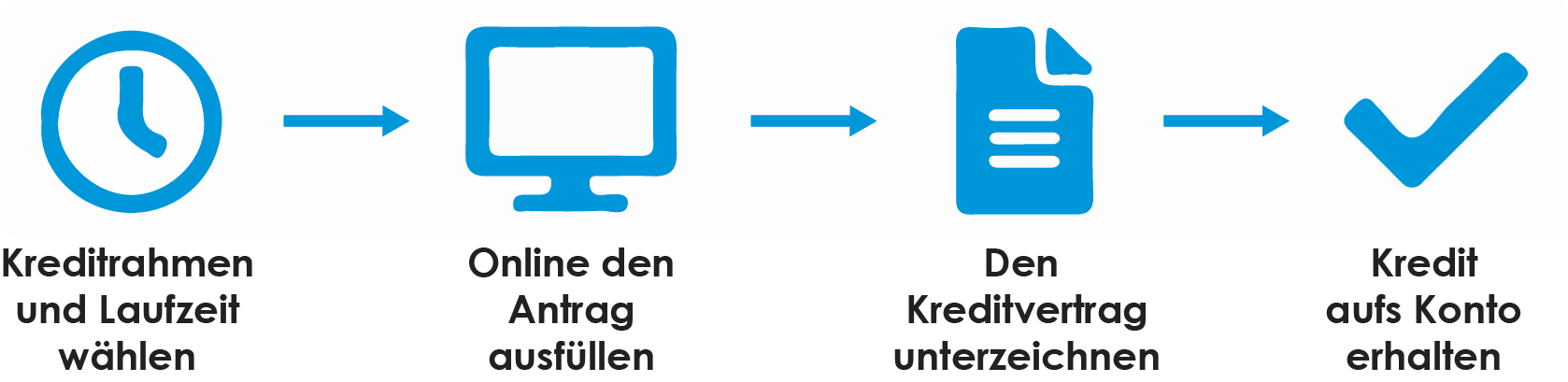

Die Anbieter von Mini- beziehungsweise Kleinstkrediten bieten ihre Produkte in Deutschland praktisch ausschließlich über das Internet an. Dadurch und durch von den Anbietern vereinfachte Vergaberichtlinien dauert die Beantragung oft nicht mehr als 10 Minuten, kommt ohne bürokratischen Aufwand aus und auch die Auszahlung vom Kreditbetrag geht schnell.

Aufgrund der geringen Kreditsummen hält sich das Risiko bei einem Zahlungsausfall für die Kreditanbieter in Grenzen. Deswegen hat man etwa mit einer angeschlagenen Bonität sehr viel bessere Chancen auf einen dieser Kleinstkredite, als auf einen klassischen, höheren Kredit einer Bank.

Minikredite können sich als Sofortkredit auch hervorragend dazu eignen, das Konto am Ende eines Monats auszugleichen, um zu verhindern, ins Minus zu rutschen und die oft höheren Zinsen für den Dispokredit zahlen zu müssen.

Mögliche Zusatzleistungen

Bei den Anbietern von Kleinstkrediten gibt es verschiedene Sonder- und Zusatzleistungen, die andere Kreditanbieter in dieser Form nicht anbieten.

- 24 Stunden Option

- Express und Blitzüberweisung / Minikredit Sofortauszahlung

- Flexible Rückzahlungen

Alle unsere Anbieter bieten eine 24-Stunden Option, was heißt, dass die Bearbeitung des Antrags besonders schnell durchgeführt wird und das Geld spätesten nach 24 Stunden auf dem Konto ist, womit man schon recht nahe an einer Sofortauszahlung ist.

Einige Anbieter, wie etwa Vexcash, bieten sogar eine noch schnellere Variante. Meist ist die Voraussetzung, dass der Antrag bis 16:30 eingeht, dann gibt es den Minikredit sofort aufs Konto bzw. noch am selben Tag.

Einige Anbieter, zum Beispiel Ferratum Money, bieten unterschiedliche Ratenmodelle an. Hier etwa das 2 Raten Modell, bei dem man nicht den gesamten Betrag direkt zurück zahlen muss, sondern – wieder Name schon sagt – in zwei Raten.

Worauf achten beim Kleinkredit/Minikredit beantragen?

Einen Kleinkredit oder Minikredit sofort zu bekommen ist zwar durchaus möglich, es gibt aber auch einige Dinge, auf die man achten sollte. Gerade im Bereich von schnellen online Krediten mit Sofortauszahlung, die anbieten, die Schufa Abfrage auszulassen, gibt es viele schwarze Schafe!

Verdächtige Werbung

So mussten wir feststellten, dass etwa bei Facebook eine Menge unseriöse Anbieter Anzeigen schalten. Das wichtigste ist: kein seriöses Kreditunternehmen verlangt Vorauszahlungen bevor wirklich ein Kredit vermittelt wird. Die Anfrage und etwaige Angebote sollten unter allen Umständen kostenlos sein.

Auf Konditionen achten

Genauso können natürlich allzu gute Konditionen beim Minikredit beantragen ein Hinweis auf unseriöse Anbieter sein. Wenn man also denkt, ein Angebot ist zu gut, um wahr zu sein, stimmt das vielleicht auch. Unser Seriositätscheck zeigt, wem man vertrauen kann und wie man unseriöse Anbieter erkennt.

Bonität

Außerdem kann es sein, dass ein Kreditangebot nicht unbedingt bedeutet, dass man den Kredit dann auch bekommt. Oft wird generell eine gute Bonität voraus gesetzt und in vielen Fällen sind zum Beispiel Kredite für Selbstständige eher schwer zu bekommen, da den vermittelten Banken hier die Sicherheit eines regelmäßigen Einkommens fehlt.

Die Zinsen

Natürlich ist auch die Zinshöhe ausschlaggebend für die Kreditaufnahme. Zwar werben viele Banken mit besonders günstigen Kreditzinsen, doch erst nach einer individuellen Bonitätsprüfung kann die exakte Zinshöhe ermittelt werden. Für die Bonität des Kunden spielen sowohl das Einkommen als auch die persönliche Wohnsituation (Miete oder Eigenheim) sowie die Schufa-Auskunft eine große Rolle.

Rückzahlung

Je besser diese Komponenten von der Bank eingeschätzt werden, desto geringer wird der Zinssatz sein (Außer, dieser ist festgelegt). Des Weiteren sollte darauf geachtet werden, dass die Kreditnebenkosten, wie beispielsweise die Bearbeitungsgebühren oder die Kontoführungsgebühren, sehr gering sind. Die Rückzahlung eines Klein oder Minikredits erfolgt mittels monatlicher Rückzahlungsraten.

Im besten Fall wird auch mit Vertragsabschluss vereinbart, dass jederzeit Sondertilgungen geleistet werden können. So kann der Kredit schneller zurückgezahlt werden und die monatliche finanzielle Belastung gesenkt werden, sollte doch mehr Geld für die Rückzahlung zur Verfügung stehen, als zunächst gedacht.

Hier geht es zurück zu den Anbietern

FAQ Minikredit & Kleinkredite

Bei Kleinkrediten sind die Laufzeiten etwas flexibler und liegen unseren Erfahrungen nach meist zwischen 30 und 90 Tagen. Das gilt allerdings nur für spezialisierte Anbieter – wenn man einfach einen „kleinen Kredit“ bei einem normalen Anbieter aufnimmt, kann man diesen theoretisch auch über Jahre abbezahlen.

Mittlerweile bieten allerdings immer mehr Anbieter die Möglichkeit des „Kontoblicks“ an, der Einkommensnachweise etc. ersetzt. Das bedeutet, Sie können der jeweiligen Bank erlauben, temporär in Ihr Girokonto zu schauen, um sicherzustellen, dass Sie ausreichend Bonität für die Aufnahme des Kredits haben.

Beim klassischen Ratenkredit zu höheren Beträgen liegen die Zinsen zur Zeit eher zwischen 1 und 10%. Allerdings eben auch nur bei hohen Summen und Laufzeiten. Bei 1000 Euro mit einer Laufzeit von 12 Monaten sehen die Zinsen bei den großen Kreditinstituten schon wieder sehr viel ähnlicher aus, nur dass hier eben die sonstigen Vorteile eines Minikredits fehlen.

So gibt es im Bereich der Minikredite Anbieter, die auf eine Schufa Auskunft verzichten. Dabei ist allerdings zu bedenken, dass ein Minikredit ohne Schufa häufig nicht ganz so gute Konditionen bietet, wie ein Minikredit mit Schufa Auskunft. Vor allem die Anbieter Vexcash und Cashper in unserem Vergleich vergeben auch Kredite ohne Schufa.

Besonders üblich ist der Umgang und die Arbeit mit den Mikrokrediten in Schwellenländern bzw. in der Entwicklungshilfe.

Das bedeutet, dass die Bonität zwar durchaus überprüft wird, allerdings bei weitem nicht so intensiv und bürokratisch aufwändig, wie es bei höheren Kreditsummen der Fall wäre. Moderne Online-Verfahren – etwa zur Identitätsbestätigung – machen den Postweg und eine Menge Papierkram unnötig. Somit geht hier einfach alles sehr viel schneller, als bei den klassischen, großen Bankinstituten und mit einigen Expressvarianten gibt es den Minikredit sofort aufs Konto.

• Anstellungsverhältnis

• Monatliches Einkommen

• Wohnt der Kreditnehmer zur Miete oder mietfrei?

• Besitz von Rücklagen/Wohneigentum