Seit Mitte 2022 hat die Europäische Zentralbank den Leitzins nach vielen Jahren der Niedrigzinsphase kontinuierlich angehoben. Die Steigerung des Leitzinses hat zwar mittlerweile ein Ende gefunden, wir sind aber auch weit von einer neuen Niedrigzinsphase entfernt – Das alles hat am Filialsterben allerdings wenig geändert.

Die niedrigen Zinsen

Was haben Zinsen eigentlich mit dem Filialsterben zu tun? Nun, die verschiedenen Banken haben diesen Grund immer wieder vorgebracht, um zu Begründen, wieso immer mehr Filialen geschlossen werden. Die Argumentation ging so, dass die niedrigen Zinsen der EZB höhere Kosten für die Banken bedeuten und sich viele Filialen deswegen nicht mehr finanzieren ließen

Ganz falsch ist das nicht. 2019 war es sogar so, dass die EZB einen Negativzins ausgegeben hat, wodurch die Banken auf Geld, dass sie beider EZB geparkt haben, Zinsen zahlen mussten. Nun sind die Zinsen aber wieder gestiegen und Filialnetze werden weite abgebaut.

Generell wurde der niedrige Zinssatz als Instrument genutzt, um die Folgen der Wirtschaftskrise von 2008/9 zu begrenzen. Die Schulden vieler Banken und Privatmenschen sollen durch niedrige Zinsen weniger gravierende Auswirkungen haben. Und auch die hohe Staatsverschuldung vieler Ländern soll durch niedrige Zinsen abgemildert werden.

Nachdem die amerikanische Notenbank durch eigene Erhöhungen den Impuls gesetzt hatte, hat die EZB 2022 erstmal seit elf Jahren selbst den Leitzins erhöht. Die wichtigste Begründung der EZB ist die hohe Inflation, die unter anderem durch den Angriffskrieg Russlands gegen die Ukraine und so entstandenen Engpässe ausgelöst wurde. In der Theorie sollen höhere Zinsen die Preise am Markt stabilisieren, etwas dadurch, dass Unternehmen bei hohen Zinsen weniger große Investitionen tätigen. Ob die Maßnahmen der EZB aber wirklich sinnvoll sind, ist unter Ökonomen stark umstritten.

Filialsterben setzt sich fort

Die Bankhäuser versuchen trotz gestiegener Zinsen weiter an allen Ecken und Enden zu sparen – auch durch den Abbau von Filialen. Zu den Kosten aus den Jahren mit niedrigen Zinsen kommen im Fall für klassische Filialbanken auch noch die stetig wachsende Konkurrenz durch Online- und Direktbanken.

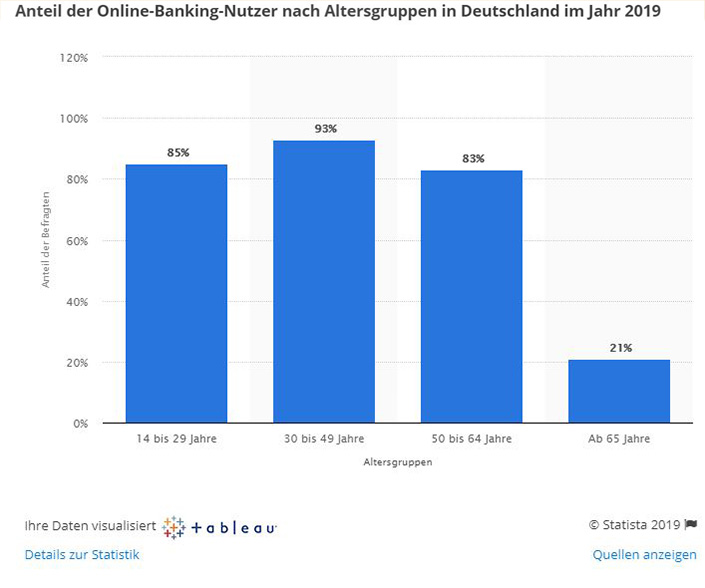

Das Filialsterben ist seit geraumer Zeit ein besorgniserregendes Phänomen, vor allem Filialen in kleinen Orten, etwa von Sparkasse und Volksbank, werden immer seltener, was besonders für ältere Menschen ein Problem sein kann, die ihre Bankgeschäfte eben nicht im online Banking erledigen.

Teilweise verbesserte Situation für Kunden

Ein Vorteil der gestiegenen Zinsen für Kunden ist, dass es wieder Zinsen auf Tagesgeld und Festgeld gibt.

Zudem gibt es bei praktisch keiner Bank mehr Negativzinsen – Zwischen 2019 und 2022 war es teils so, dass Banken die Negativzinsen der EZB an Kunden weitergegeben haben. Das heißt, dass Kunden ab bestimmten Einlagesummen Zinsen zahlen mussten.

Negative Auswirkungen haben die Zinsen natürlich im Bereich der Vergabe von Privatkrediten und etwa Baukrediten. Denn all diese Darlehensformen sind vom Leitzins der EZB abhängig und sind deutlich teurer geworden.

Wie lege ich jetzt mein Geld an? Aktien, ETFs & Sparpläne sind der neue Zins

Um hier die besten Empfehlungen geben zu können, haben wir Max Hillebrand Autor von sparplan-vergleich.de befragt:

Unsere Redaktion: Wie können Verbraucher heute am besten ihr Geld anlegen?

Max Hillebrand: Deutsche sind bekannt dafür, dass Sie ihr Geld lieber ruhend zu geringen Zinsen auf dem Tagesgeld liegen lassen. Aufgrund der unmittelbaren Verfügbarkeit können Banken mit Tagesgeldkonten nur teilweise wirtschaften. Die Folge sind geringe Zinsen für Verbraucher und Bank – allerdings ist die Situation hier durch den gestiegenen Leitzins besser geworden. Dennoch lassen sich am Aktienmarkt nach wie vor sehr viel bessere Zinsen erzielen. Für Sparer bedeutet das, den eigenen Horizont zu erweitern und Alternativen zu suchen.

„Die beste Alternative zu den relativ niedrigen Zinsen auf Tagesgeld und Co. ist die Aufteilung seines Geldes auf Girokonto, Tages-/Festgeld und Wertpapieren, namentlich Aktien, ETFs oder Fonds. Als Sparer des 21. Jahrhunderts teilt man sein Geld auf verschiedene Finanzprodukte auf.“

1. Girokonto – Für den täglichen Gebrauch

Hier bewahren Sie Geld zum täglichen Gebrauch auf. Zwei oder mehr Monatsgehälter können hier dauerhaft liegen. Falls es zu unvorhersehbaren Geldengpässen kommt, kann hier sofort darauf zugegriffen werden.

2. Tagesgeld – Sicherheitspuffer

Die Zinsen auf einem Tagesgeldkonto sind nicht besonders hoch, aber hier haben Sie ebenfalls jederzeit Zugriff auf ihre Rücklagen. Empfehlenswert sind auch hier mindestens 3 – 6 Monatsgehälter, die für den absoluten Notfall bereit liegen. Rücklagen auf dem Tagesgeldkonto dienen der Absicherung vor Jobverlust oder Überbrückungsphasen, in denen Sie ohne ein Gehalt auskommen müssen.

3. Festgeld, Depot & Sparplan – Wertsteigerung

Nachdem Sie ca. 6 Monatsgehälter (oder mehr, je nachdem, womit Sie sich wohl fühlen) auf Girokonto und Tagesgeld verteilt haben, kann es mit dem eigentlichen „Sparen“ losgehen.

Geldbeträge, die Sie nun weiterhin ansparen, legen Sie je nach eigener Risikoneigung auf ein Festgeldkonto und Depot an. Einen Anbieter, mit dem wir gute Erfahrungen gemacht haben, finden Sie hier:

Empfehlung für die Geldaufteilung seines Vermögens zur Wertsteigerung:

Risikoklasse |

Vermögensaufteilung |

Risikoscheu |

75% Festgeld |

25% Depot |

|

Neutral |

50% Festgeld |

50% Depot |

|

Risikofreudig |

100% Depot |

Ein Festgeldkonto bring ca. 2-4% Zinsen pro Jahr und das eigene Geld wird nach einer festen Laufzeit wieder bereitgestellt – ein Sparplan ist nicht vorgesehen. Mit einem Depot investieren Sie in Aktien, Fonds oder ETFs. Hier ist man generell einem höheren Risiko ausgesetzt. Langfristig kann man mit ca. 8% Rendite pro Jahr als guten Mittelwert nehmen. Wir empfehlen aufgrund des Preises und der Risikostreuung das Besparen von ETFs.

Geld, welches in diesem Schritt angelegt wird, dient dem Vermögensaufbau. Ein Anlagehorizont von 5, 10, 15 oder mehr Jahren ist die Voraussetzung. Betrachten Sie dieses Geld die nächsten Jahre als unantastbar. Somit gehen Sie der Versuchung aus dem Weg, frühzeitig mit Verlust zu verkaufen.

Zusätzliche Gebühren für das Bankgeschäft

Leider hören die Nachteile für den Kunden nicht bei fehlenden Zinsen auf Spareinlagen oder dem Filialsterben auf. In den letzten Jahren sind bei praktisch allen Banken die Gebühren für unterschiedlichste Dienstleistungen angehoben worden. Viele Girokonten, die seit Jahrzehnten gebührenfrei zu haben waren, kosten jetzt einen monatlichen Betrag.

Dienste in der Filiale

Dabei geht es nicht immer nur um Kontoführungsgebühren, die Banken werden zunehmend einfallsreicher und auch skrupelloser, was neue Gebühren betrifft.

So kosten viele Dienste bei den Banken, die das Filialsterben noch verschont hat, mittlerweile Geld, wenn man diese tatsächlich am Schalter in Anspruch nimmt. Etwa bei der Commerzbank, wo man für das Ein- oder Auszahlen von Geld am Schalter ganze 1,50 Euro zahlt. So stellt sich natürlich die Frage, wieso man abseits von genereller Beratung überhaupt noch eine Filiale besuchen sollte.

Gebühren fürs Bargeld abheben

Auch das einfache Abheben von Bargeld am Automaten ist nicht mehr überall gratis. Anfang 2019 verlangen bereits 30 Sparkassen und etwa 100 Volks- und Raiffeisenbanken zwischen 0,19 und 2€ pro Abhebung an den eigenen Automaten. Es gibt zudem einige Anbieter, wie etwa Moneyou, bei denen nur 2 oder 3 Abhebungen im Monat kostenlos sind.

Mindestsumme abheben

Und dann gibt es noch bei vielen Direktbanken eine Mindestsumme, die abgehoben werden muss, etwa bei ING und DKB. Bei diesen Anbietern müssen mindestens 50€ am Automaten abgehoben werden.

Das allerneuste sind zeitgesteuerte Gebühren. Als hätte der Bankautomat Öffnungszeiten – Die Volksbank Passau verlangt am Geldautomaten Gebühren, außer man hebt Werktags zwischen 8 und 17 Uhr Geld ab.

Ein Ausblick: Was bringt die Zukunft?

Es ist natürlich nicht exakt vorauszusagen, was als nächstes passiert, aber es ist bereits abzusehen, dass die Leitzinsen auf lange Sicht wieder fallen. Seit September 2023 geht es hier bereits wieder bergab.

Das kostenlose Girokonto wird komplett aussterben

Irgendwann wird vermutlich auch die letzte Bank das kostenlose Girokonto aufgeben, bisher können einige Anbieter dieses noch als eine Art Alleinstellungsmerkmal nutzen. Dieser Werbeeffekt wird aber auf Dauer nicht genug Wert sein, um zu Rechtfertigen, sich dem Trend nicht anzuschließen.

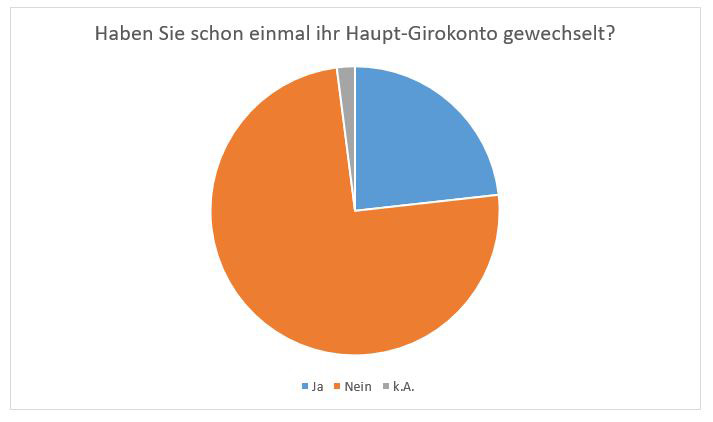

Hinzu kommt, dass seit geraumer Zeit deutlich geworden ist, dass grade in Deutschland viele Menschen sehr zögerlich sind, was den Wechsel des Girokontos angeht. Selbst deutlich höhere Gebühren konnten bisher nur wenige Kunde dazu bringen, das Konto bei der Filialbank zu kündigen. Das heißt, Banken, die Gebühren einführen, werden nicht in der Form „abgestraft“, dass sie dies rückgängig machen würden.

Die klassische Bank wird verschwinden

Eine Entwicklung, die vermutlich auch nicht mehr allzu lange auf sich warten lassen wird, ist das komplette Verschwinden der klassischen Filialbank durch das Filialsterben. Seit Jahren wird immer klarer, dass sich grade kleine Filialen jenseits der Städte für die Banken nicht mehr rentieren. Und zusammen mit den niedrigen Zinsen und der stetigen Weiterentwicklung des Onlinebankings wird sich der Prozess des Filialabbaus in Zukunft noch beschleunigen.

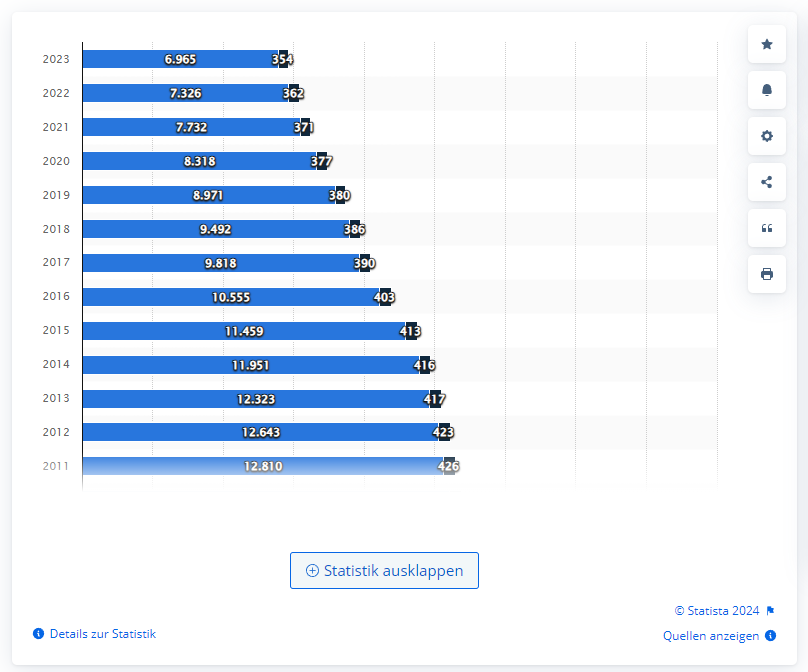

Die Filialbanken werden gezwungen sein, auf Augenhöhe mit den Direktbanken zu konkurrieren. Alleine 2018 haben deutsche Bankinstitute über 1000 Filialen geschlossen.

Ein Beweis für diese These ist ebenfalls die Höhe der Bargeldabhebungen. Personen in der Stadt heben laut aktuellen Zahlen der Bundesbank weniger häufig Bargeld ab. Gleichzeitig sind die Bargeldbeträge geringer. Ländliche als auch städtische Gebiete besitzen eine ähnliche Bargeldversorgung. Jedoch sieht man den Wandel: Die jüngere, städtische Bevölkerung greift viel häufiger zur Kreditkarte oder dem mobilen Bezahlen mit Google Pay oder Apple Pay. Die Bevölkerungszusammensetzung auf dem Land scheint häufiger und mehr Bargeld zu benötigen, weil Ältere noch auf das Bargeld vertrauen.

Möglicherweise hat irgendwann einfach das Konzept der Filialbank komplett ausgedient, wenn auch das Bargeld nicht mehr stark nachgefragt wird.

Konten werden zum Konsumprodukt

Vermutlich wird sich auch die Art und Weise, wie Girokonten funktionieren und wie sie beworben werden grundsätzlich ändern. Früher waren Girokonten eine gratis Dienstleistung der Banken, die jedem Bürger zur Verfügung stand – wenn aber die Konten für die Banken teurer werden und dementsprechend die Preise höher werden, werden Girokonten im schlimmsten Fall mehr Ähnlichkeit mit Handyverträgen bekommen – mit vielen Extras und besonderen Bonusleistungen, die vermeintlich die hohen monatlichen Kosten rechtfertigen.

Redakteur: Stephan Gert

Bildquelle: Vielen Dank an MichaelGaida für das Bild (MichaelGaida/www.pixabay.de)

Wir betrachten alle Themen gemeinsam und tauschen uns dazu aus. Denn nur viele Augen sehen alles! Das bedeutet mutual und macht Artikel damit neutraler, objektiver und transparenter. Mein Name ist Max Hillebrand, Chefredakteur von mutual.de