Bonität berechnen: Die Schufa ist für viele ein Mysterium. Wer etwa einen Kredit aufnehmen möchte, weiß oft im Voraus nicht, ob ihm der Schufa-Score vielleicht einen Strich durch die Rechnung macht oder ob die allgemeine Bonität als zu schlecht eingestuft wird. Wir informieren darüber, wie die Bonität berechnet wird.

Was Sie wissen müssen

- Mit Ihrer Einschätzung von Bonität und Kreditwürdigkeit eines Kreditnehmers entscheiden die Schufa und andere Agenturen darüber, wer einen Kredit zu welchen Konditionen bekommt.

- Mit einem schlechten Schufa Score kann es fast unmöglich werden, einen Kredit zu bekommen.

- Die Schufa ist berüchtigt dafür, dass Sie nicht genau veröffentlicht, wie die Schufa Scores von Menschen zustande kommen.

- Es ist aber möglich, sich selbst ein Bild davon zu machen, was mit hoher Wahrscheinlichkeit die wichtigsten Kriterien sind.

- So sind zum Beispiel für eine Einschätzung der Bonität vorhandenes Vermögen, Einkommen und Wohnsituation sehr wichtig. Genaueres erfahren Sie im Artikel.

Wie Sie vorgehen können

- Wenn Sie Ihren aktuellen Schufa Score wissen wollen, könne Sie Auskunft über diesen auf der Seite der Schufa beantragen.

- Suchen Sie aktuell eine unkomplizierte Finanzhilfe, empfehlen wir unseren Artikel zu Kredit ohne Einkommensnachweis.

Bonität berechnen

Ob für einen Autokredit, einen Immobilienkredit oder einen online Kredite ohne Schufa – in allen Fällen ist die eigene Bonität entscheidend. Die exakten Kriterien bzw. Rechenformeln, mit denen die Bonität bei der Schufa berechnet wird, sind nach wie vor ein Betriebsgeheimnis. Allerdings lässt sich durch verschiedene Punkte eine gute Einschätzung darüber machen, ob die Bewertung der eigenen Bonität eher positiv oder negativ ausfällt.

Schufa Bonität berechnen

Wer Sofort einen Überblick über seine Schufa und Bonität haben will oder generell immer über alle Einträge informiert sein will, dem können wir meineSCHUFA und Bonify ans Herz legen. Beide Portale bietet verschiedene Möglichkeiten, über die man deutlich leichter als bisher die Kontrolle und Übersicht in Bezug auf das eigene Schufa Scoringund Bonitätswerte behält.

|

||

|

|

|

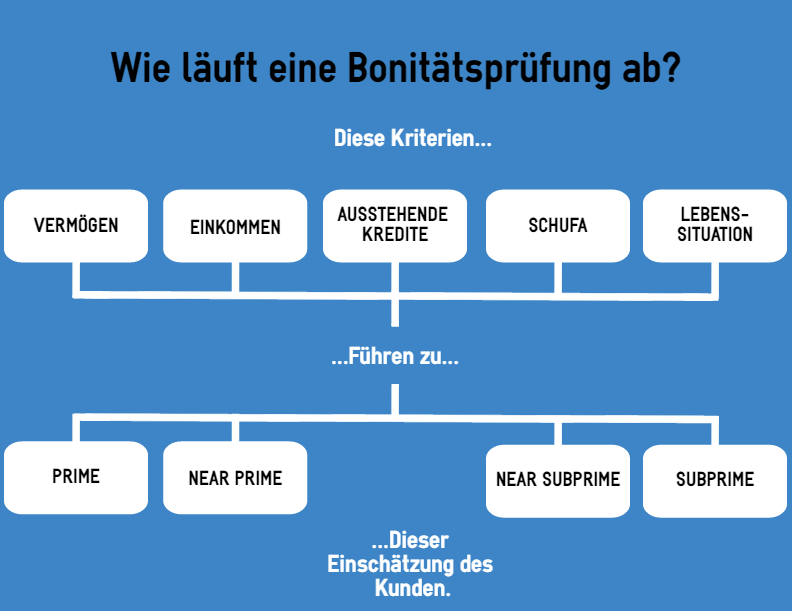

Zunächst einmal kann man allgemein sagen, dass sich die Berechnungen des Schufa-Scorings aus den generellen finanziellen Verhältnissen eines Kunden und einer Reihe von sozialen Umständen zusammensetzen. Also zum Beispiel aus Einkommen und noch ausstehenden Krediten sowie dem Alter, Geschlecht etc.

Unterschied zwischen Score und Bonität

Während der Schufa-Score im Allgemeinen versucht, die Kreditwürdigkeit einer Person oder Personengruppe zu verorten und zum Beispiel Dinge wie in der Vergangenheit verpasste Zahlungsziele mit einbezieht, geht es bei der Bonität ausschließlich um die potenzielle Zahlungsfähigkeit einer Person. Entscheidend wären hier also Einkommen, laufende Rückzahlungen etc.

Die wichtigsten Punkte bei der Berechnung der Bonität erklärt

An dieser Stelle haben wird die wichtigsten Komponenten zusammengestellt, die gewöhnlich in die Einschätzung der Bonität eines Kunden spielen.

- Das vorhandene Vermögen: Gibt es beim Kunden Rücklagen, die eventuell hinzugezogen werden könnten, wenn es bei der Rückzahlung eines Kredites zu Problemen kommt?

- Das regelmäßige Einkommen: Ist das monatliche Einkommen ausreichend, um ohne Probleme die Raten des Kredits zu zahlen?

- Ausstehende Kredite: Hat der Kunde noch Kredite offen und werden diese regelmäßig abbezahlt?

Punkte, die bei der Berechnung des Schufa-Scorings im Allgemeinen hinzukommen

- Bisherige Schufa: Gibt es beim Kunden negative Schufa-Einträge, die darauf hinweisen, dass er bereits Probleme mit der Rückzahlung von Krediten hatte?

- Lebenssituation: Ist der Kunde vielleicht noch in der Bewährungsphase einer neuen Einstellung oder wurde er gerade entlassen? Wie stabil erscheint die allgemeine Lebenssituation?

- Alter: Besteht das Risiko, dass der Kunde im Laufe der Rückzahlungsfrist zum Beispiel in Rente geht und sich seine finanzielle Situation anderwärtig ändert?

- Anzahl von Konten und Kreditkarten: Viele Kreditkarten können etwa darauf hinweisen, dass ein Kunde dazu tendiert, mehr Geld auszugeben, als ihm eigentlich zur Verfügung steht.

Kann man die Einschätzung der eigenen Bonität genau prüfen?

Die eigene Bonität berechnen beziehungsweise einzuschätzen und sich somit unter Umständen böse Überraschungen bei der Beantragung eines Kredits zu ersparen ist durchaus möglich. Hierzu gibt es unterschiedliche Anbieter, die mit verschiedenen Datenerhebungsunternehmen zusammenarbeiten, um Kunden eine möglichst genaue Vorstellung der eigenen Bonität und damit im Endeffekt – da die Bonität hier eine großen Einfluss hat – auch des eigenen Schufa-Scorings zu vermitteln.

Denn – entgegen dem, was die Werbung vieler Unternehmen behauptet – einen online Kredit ohne Schufa in dem Sinne gibt es nicht. Von seriösen Deutschen Kreditunternehmen wird immer eine Schufa-Abfrage eingeholt, es wird höchstens Angeboten, dass Kreditanfragen nicht an die Schufa weitergegeben werden oder es gibt eben Kreditanbieter, die trotz eines negativen Schufa Eintrags noch einen Kredit geben.

Deswegen lohnt es sich eigentlich immer, über die externe Einschätzung der eigenen Bonität Bescheid zu wissen und diese somit auch bewusst positiv beeinflussen zu können.

Der Bonitätsindex

Das Ergebnis der Berechnungen bestimmt den sogenannten „Bonitätsindex“, der auf einer Scala von 100 bis 600 Punkten bewertet wird. Je höher die Punkte dabei ausfallen, desto besser. Die exakte Berechnung des Index wird zwar auch hier von Unternehmen geheim gehalten, umso besser man aber die verschiedenen Faktoren versteht, die Einfluss haben können, desto eher ist man auch an der Lage, aktiv an seinem Index und seinem Schufa-Scoring zu arbeiten.

Beispiel für eindeutig negative Faktoren, die möglichst vermieden werden sollten, sind etwa bestehende Schulden oder noch ausstehende, die eigenen Finanzen stark beeinflussende Kredite.

Positive Auswirkungen haben etwa die pünktliche Zahlung von monatlichen Raten, besonders positiv kann sich außerdem eine frühzeitige Rückzahlung von Krediten auswirken.

Fazit Bonität berechnen

Obwohl die Schufa gerne damit hinter dem Berg hält, wie genau die Bonität von Kunden bewertet wird, gib es mittlerweile durchaus eine Reihe von Möglichkeiten, hier einen ziemlich genauen Einblick zu bekommen, wie die eigene Bonität wahrscheinlich eingeschätzt wird. Man ist hier also zumindest nicht komplett ausgeliefert und kann sich in die Situation bringen, dass man einen gewissen Einfluss auf das Scoring ausüben kann.

Wir betrachten alle Themen gemeinsam und tauschen uns dazu aus. Denn nur viele Augen sehen alles! Das bedeutet mutual und macht Artikel damit neutraler, objektiver und transparenter. Mein Name ist Max Hillebrand, Chefredakteur von mutual.de